El vertiginoso crecimiento de la economía china tiene sus agujeros negros. Una parte de los negocios generados por el país asiático se oculta bajo los paraísos fiscales. El 73% de su comercio internacional pasa por centros offshore, según Richard Murphy, director del Tax Research, un instituto de investigación fiscal del Reino Unido.

La investigación impulsada por el

Consorcio Internacional de Periodistas de Investigación (ICIJ) ha desvelado que más de 22.000 ciudadanos de China y Hong Kong tienen registros en sociedades vinculadas a paraísos fiscales. Las Islas Vírgenes Británicas se ha convertido en el segundo inversor directo en China, según datos oficiales. El 10% de la inversión que recibe el gigante asiático procede de este paraíso fiscal del Caribe en un movimiento de ida y vuelta, con escala en Hong Kong, que permite beneficiarse de los privilegios que Pekín concede a los inversores extranjeros.

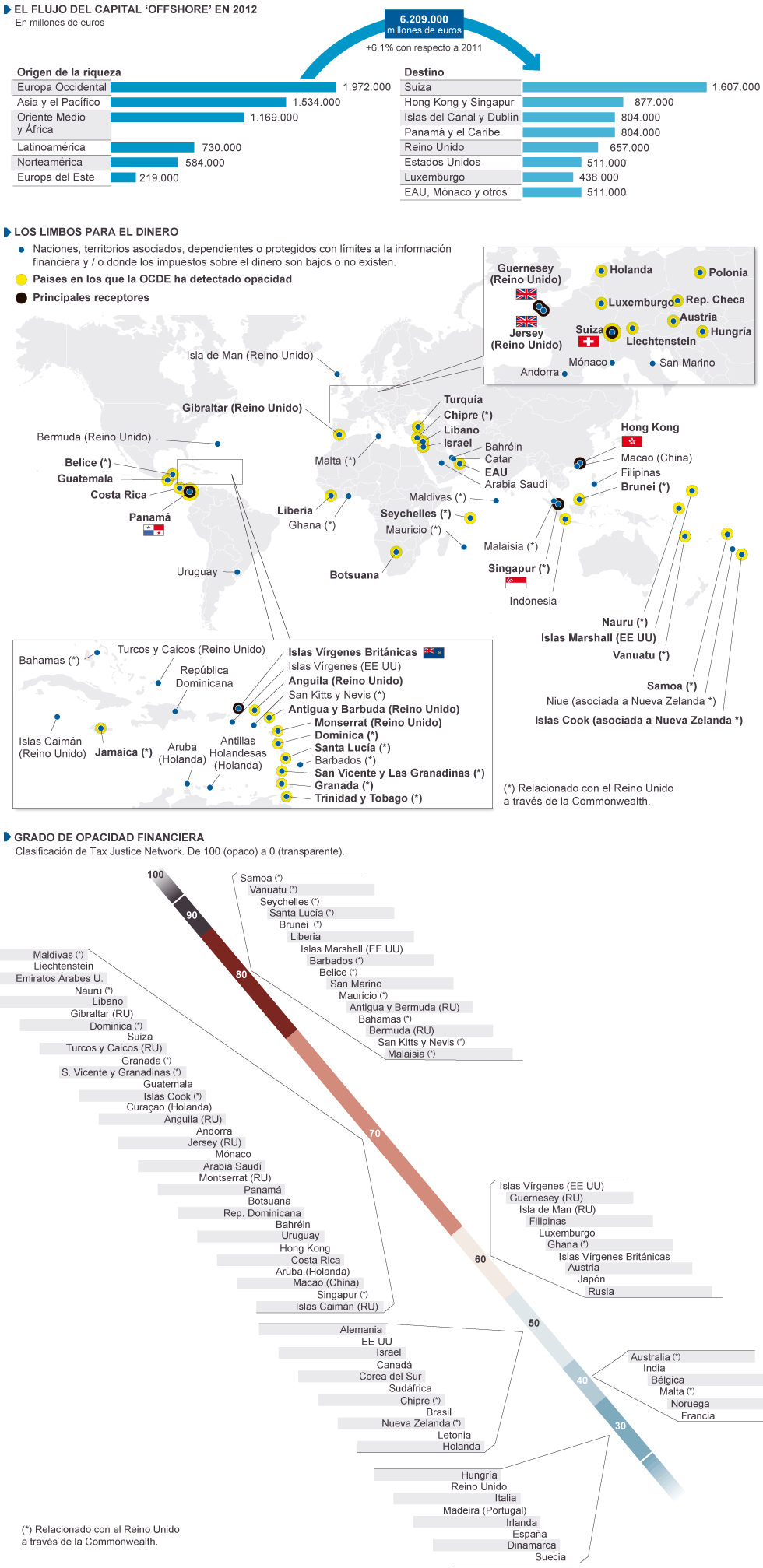

La riqueza que esconden estos centros ‘offshore’ asciende a 24 billones de euros

Los territorios offshore permiten ocultar grandes sumas de dinero del control oficial a través de sociedades pantallas o cuentas bancarias secretas. La elusión fiscal —buscar fisuras en las legislaciones para rebajar la tributación—, la evasión de impuestos o la fuga de dinero negro son los tres engranajes que mantienen en marcha el flujo de capitales hacía estos refugios de capitales, según explica Nicholas Shaxson en Treasure Islands (Las islas del tesoro), sobre el origen de estas jurisdicciones opacas.

El país más poblado del mundo no es una excepción en el universo de los negocios. La OCDE —el club de los países más ricos del mundo— calcula que más de la mitad de las transacciones internacionales están vinculadas a jurisdicciones opacas. Europa es el origen de la mayor parte de los flujos de dinero hacía estas guaridas fiscales. La OCDE calcula que una décima parte de la economía mundial fluye por la alambicada estructura de cañerías que el sistema financiero evacua en estas islas.

Estos limbos fiscales resguardan hasta 24 billones de euros [24 veces el PIB España], según Tax Justice Network (TJN), una organización sin ánimo de lucro dedicada a vigilar los abusos fiscales, que en 2012 publicó un informe (The price of Offshore revisited) sobre la riqueza oculta en estas guaridas. El cálculo de TJN es conservador porque asegura que no recoge el valor de propiedades inmobiliarias, yates y otros bienes no financieros.

La creciente competencia fiscal también ha animado la actividad en estas islas del tesoro y ha propiciado que la mayoría de las multinacionales haya desembarcado en ellas. Las empresas globales buscan resquicios en las legislaciones tributarias para rebajar su factura fiscal trasladando los ingresos a países con menos tributación y los gastos a aquellos con más deducciones. Ahí aparecen los precios de transferencia —una treta contable por la cual una empresa puede trasladar el grueso de sus gastos o ingresos a una filial en función de su conveniencia fiscal—. El 82% de las grandes compañías estadounidenses que cotizan en Bolsa tienen sucursales en paraísos fiscales y utilizan estas técnicas para rebajar su factura tributaria. Entre ellas, Google, Microsoft, Apple, Facebook o Amazon, por citar a algunas.

La actividad en las jurisdicciones opacas crecerá un 30% hasta 2017

La falta de un acuerdo global para definir las bases imponibles consolidadas en el impuesto de sociedades aumenta las oportunidades para que las multinacionales desplacen sus beneficios a paraísos fiscales, explica John Christensen, director de TJN. “Existe un considerable aumento del uso de los derechos de propiedad intelectual —licencias, marcas, concesiones— para trasladar beneficios a estas jurisdicciones”, añade.

No existe una lista negra oficial de paraísos fiscales pero medio centenar de jurisdicciones son consideradas opacas. Muchas son islas paradisíacas en el Caribe como Bahamas, Caimán, Aruba, las Vírgenes Británicas o las Antillas holandesas, pero también son clasificados como tal los estados de Delaware o Miami en Estados Unidos; jurisdicciones del Canal de la Mancha como Jersey o Guernsey; o países europeos como Suiza, Luxemburgo y otros territorios en Asia, que se caracterizan por tener un sistema financiero sobredimensiado.

La investigación realizada sobre la base de datos de dos intermediarias que operan en las Islas Vírgenes Británicas muestra que con menos de 1.000 dólares (unos 700 euros) se puede crear una sociedad pantalla con una cuenta bancaria en este centro offshore. A partir de ahí, basta un clic de ratón para operar en cualquier rincón del mundo sin revelar la identidad del titular. Una de estas intermediarias, Portcullis Trustnet, aloja en un apartado de correos de Tortola, la principal de las Islas Vírgenes Británicas, miles de entidades, empresas y fideicomisos. Es algo habitual en estas firmas offshore. Ugland House, un pequeño edificio en las Islas Caimán, es famoso por ser el domicilio social de unas 18.000 sociedades de este tipo. En los paraísos fiscales hay registradas más de 3,5 millones de empresas, miles de cuentas bancarias, compañías de seguros y más de la mitad de los grandes cargueros del mundo. Abrir una empresa en uno de estos búnkeres no es ilegal. Lo ilícito es el origen del dinero o usarlas para evadir impuestos, explica José María Peláez, miembro de la Organización de Inspectores de Hacienda (IHE).

Los grandes bancos mundiales tienen filiales en estos refugios fiscales. A través de ellas ayudan a sus clientes a crear sociedades pantalla. La investigación realizada a partir de la base de datos a la que ha tenido el ICIJ pone de manifiesto que entidades como UBS, Deutsche Bank o Credit Suisse, intermediaron en favor de sus clientes en la constitución de empresas en las Islas Vírgenes Británicas. Esta práctica forma parte de lo que se llama banca en la sombra. Solo el 5% de los que tienen cuentas bancarias en paraísos fiscales las declaran, según un informe de Norad, la agencia de desarrollo de Noruega. “Todas estas jurisdicciones están vinculadas con la banca en la sombra. Realizan operaciones financieras en microsegundos desde la City londinense, Hong Kong o Wall Street que pasan por estos paraísos fiscales”, explica Juan Hernández Vigueras, autor de El casino que nos gobierna: trampas y juegos financieros a lo claro.

Parte del dinero que circula por estas islas tiene un origen aún más oscuro. “Aunque la mayoría llega para evadir impuestos, hay una parte que procede de actividades criminales vinculadas con la corrupción, el narcotráfico, venta de armas…”, indica Susana Ruiz de Intermón Oxfam, que advierte de que el problema “no es solo de dinero, sino que estos territorios sirven para saltarse las reglas de otros países”. Ruiz pone como ejemplo el caso de Delaware donde están domiciliadas casi todas las compañías de tarjetas de crédito de Estados Unidos porque permite cobrar intereses más altos ante los descubiertos de sus clientes.

El nuevo reto propuesto por el G20 pasa por un acuerdo automático de información. Pero muchos recelan de la propuesta. “La mayoría de las medidas promovidas por la OCDE para controlar la evasión fiscal se basan en normas débiles”, sostiene Christensen de TJN, quien destaca los acuerdos de intercambio de información como un ejemplo de la debilidad del sistema que “ni ayuda con la detección de la evasión fiscal transfronteriza ni disuade a los evasores de usar paraísos fiscales en el extranjero.

Desde la Organización de Inspectores de Hacienda del Estado, Peláez considera que “el camino está trazado pero tardará mucho en recorrerse”. Y concluye: “Mientras no haya un sistema de sanciones para los que incumplan, no servirá de nada”.

Expertos coinciden en que la actividad en las jurisdicciones opacas ha crecido pese al esfuerzo de las instituciones internacionales para acabar con ellas

Con unos 200 euros usted puede constituir a través de Internet una compañía en Delaware, el segundo estado más pequeño de Estados Unidos. Necesitará pagar otros 49 dólares al año a un agente autorizado por los gobernantes locales. Son los únicos requisitos para montar una sociedad pantalla. En la página web del Estado se explica cómo hacerlo. A través de esta empresa puede crear otra en cualquiera de los cerca de 80 territorios considerados como paraísos fiscales. Y voilà: ya puede operar en cualquier lugar del mundo sin desvelar que usted es el titular real de estas empresas. Está listo para evadir impuestos y ocultar parte de su patrimonio. Quizá por eso, Delaware tiene la misma población que empresas y es considerado un territorio off-shore [término con el que se conoce a los paraísos fiscales].

La actividad en estas jurisdicciones ha crecido con la crisis a pesar de los esfuerzos de las organizaciones internacionales para limitarla. Una reciente investigación divulgada por el Consorcio Internacional de Periodistas de Investigación (ICIJ, en sus siglas en inglés) ha revelado que 130.000 políticos y empresarios de todo el mundo utilizan paraísos fiscales para hacer sus negocios y esconder su dinero. El extesorero de la campaña electoral de Hollande, Jean-Jacques Augier; la baronesa Thyssen o el presidente azerbaiyano, Ilham Alíyev, aparecen en la citada investigación de ICIJ.

La lista negra española

España tiene su propia lista de países considerados como paraísos fiscales. La publicó hace más de dos décadas en el Real Decreto 1080/91. El decreto enumeraba 48 territorios off-shore. En 2003 fue modificado para precisar que se excluiría a aquellos países que firmasen un acuerdo de intercambio de información.

En la lista figuraban Andorra, Antillas neerlandesas, Aruba, Bahrein, Brunei, Chipre, Emiratos Árabes Unidos, Gibraltar, Hong Kong, Anguila, Antigua y Barbuda, Bahamas, Barbados, Bermudas, islas Caimán, islas Cook, Dominica, Granada, Fiyi, islas de Guernesey y de Jersey (islas del Canal), Jamaica, Malta, islas Malvinas, Isla de Man, islas Marianas, Mauricio, Montserrat, Nauru, islas Salomón, San Vicente y las Granadinas, Santa Lucía, Trinidad y Tobago, islas Turks y Caicos, Vanuatu, islas Vírgenes Británicas, islas Vírgenes de EE UU, Jordania, República libanesa, Liberia, Liechtenstein, Luxemburgo-Macao, Mónaco, Omán, Panamá, San Marino, Seychelles y Singapur. Desde entonces, el Gobinero español ha firmado acuerdos con una docena de estos países pero aún quedan 36 territorios considerados como paraísos fiscales.

Chipre sigue considerado como paraíso fiscal por España. Aunque ha firmado un acuerdo de intercambio de información aún no ha entrado en vigor.

El problema de los paraísos no es nuevo. Aunque cada vez resulta más complejo y más difícil de justificar por los Gobiernos de países desarrollados. Tener el dinero fuera no es ilegal, lo irregular es hacerlo para evadir impuestos y, sobre todo, el origen ilícito.

El drama de Chipre, rescatado por la troika tras intentar que los pequeños ahorradores pagaran con parte de sus depósitos los excesos de los bancos, ha descubierto el problema que se esconden tras estas jurisdicciones opacas. Chipre sigue siendo un paraíso fiscal para España. Su capital, Nicosia, acogía cerca de 30.000 millones de capital ruso, la mitad de todos sus depósitos bancarios, que, a su vez, representan cuatro veces el producto interior bruto del país: una anomalía. En España, por ejemplo, los depósitos representan solo una vez su PIB.

Ni Chipre ni Delaware son casos aislados. En George Town, capital de las Islas Caimán, hay un edificio blanco de cinco plantas y barandillas rojas. Los habitantes del lugar lo conocen como Ugland House. En esta construcción tienen la sede más de 18.500 empresas. “O bien es el edificio más grande del mundo, o bien es la mayor estructura de evasión fiscal existente”, señaló Barack Obama durante la campaña electoral de 2008 refiriéndose a este particular centro de negocios. En este limbo fiscal se encuentran países como Suiza, Luxemburgo, las islas británicas, o la propia City londinense, entre otros.

La crisis, la fuga de capitales y la planificación fiscal agresiva de grandes multinacionales favorecen el negocio de estas islas del tesoro. “Se puede decir con rotundidad que los activos financieros depositados en paraísos fiscales han crecido”, asegura Juan Hernández Vigueras, autor del libro El casino que nos gobierna: Trampas y juegos financieros a lo claro.

Los depósitos extranjeros en jurisdicciones opacas crecieron más del 2% en 2011, según un cálculo conservador con datos del Banco Internacional de Pagos (BIS). No obstante, resulta difícil obtener cifras fiables del dinero que circula por estas administraciones. El estudio más citado y con más reputación ha sido elaborado por la organización sin ánimo de lucro Tax Justice Network (TJN). El documento, presentado en julio del año pasado, sitúa entre 21 y 32 billones de dólares —equivalentes a unos 24 billones de euros (con b)—, los flujos de dinero en paraísos fiscales en 2010. Esta cantidad supone cerca de un cuarto de la riqueza mundial. James Henry, principal autor del estudio concluye que esta práctica hace que la desigualdad entre ricos y pobres sea mucho mayor de lo que se piensa. Considera que mientras las grandes fortunas evaden capitales el resto de ciudadanos paga cada vez más impuestos por la crisis.

Un informe sitúa en 24 billones los activos en limbos financieros

Otro estudio realizado por la ONG Global Financial Integrity cifra en 860.000 millones de dólares los flujos de capitales fraudulentos que recibieron las islas del tesoro en 2010. “Muchos de estos recursos provienen de actividades de empresas. Hay poca transparencia”, señala Susana Ruiz, de Oxfam, que añade: “Tenemos la conciencia de que mucho de los fondos que hay en los paraísos fiscales son de actividades ilícitas como el terrorismo, el narcotráfico, o la venta de armas pero más de la mitad de estos capitales proceden de grandes multinacionales”.

Un ejemplo de esta práctica es Google, que en 2011 rebajó su factura fiscal en 2.000 milones de dólares (unos 1.550 millones de euros), al trasladar a una sociedad ficticia de las islas Bermudas ingresos por 9.900 millones de dólares, el doble de los tres años anteriores, según Bloomberg.

El 90% de las empresas del Ibex tiene filiales en centros off-shore

Las grandes multinacionales crean filiales en estos territorios para pagar menos impuestos. Ocurre en todo el mundo, incluido en España. El 85% de las empresas del IBEX 35 tiene sucursales en paraísos fiscales, según un informe divulgado por el Observatorio de Responsabilidad Social Corporativa sobre las cuentas de 2010. Del documento se desprende que de las 35 compañías que cotizan en el selectivo español, 30 poseían filiales en paraísos fiscales. El dato es revelador porque tres años antes, justo antes del colapso que dejó maltrecha la economía mundial, solo 18 de estas empresas tenían delegaciones en países opacos. “La crisis económica y financiera de 2008 ha puesto de manifiesto la decisiva contribución de los paraísos fiscales —y de sus prácticas fiscales nocivas— a la inestabilidad financiera de la economía mundial”, señala José Luis Escario autor deParaísos Fiscales, los agujeros negros de la economía globalizada.

“Es sobre todo un problema financiero. No solo es evasión fiscal”

El problema surge al definir qué es un paraíso fiscal. La OCDE, el club de los países más desarrollados del mundo, lo definió en 1998: territorios con baja fiscalidad y una alta opacidad financiera. Poco después publicó una lista con 35 países o territorios identificados como paraísos fiscales. La ONU tiene censados hasta un total de 74 territorios opacos, aunque otros estudios —por ejemplo el “índice de secreto financiero” elaborado por TJN— señalan a casi 80 jurisdicciones no cooperantes.

La OCDE estableció un criterio por el cual recomendaba a los países que establecieran acuerdos de intercambio de información para sacarlos de su lista negra. “Los países hacen trampas”, explica José María Peláez, miembro de la Organización de Inspectores Fiscales (IHE). “El modelo de la OCDE obligaba a los países a tener 12 acuerdos de intercambio. Hay territorios opacos que han suscrito acuedos con otros paraísos fiscales”. Actualmente la OCDE considera que no existe ningún territorio off-shore. Aunque muchos territorios opacos tienen acuerdos de intercambio de información a la hora de la verdad ponen dificultades para facilitarla, admiten los inspectores fiscales.

Luxemburgo ha anunciado que flexibilizará el secreto bancario

Parte de la clave de estos países es el secreto bancario. Austria ha advertido esta semana que defenderá su secreto bancario. Luxemburgo, por su parte, se plantea flexibilizarlo. Mientras, Estados Unidos presiona a estos países, incluido Suiza, para que le facilite datos sobre las cuentas bancarias para pillar a supuestos evasores. Pero si usted ha creado una sociedad pantalla, por ejemplo en Delaware, será difícil que le pillen.

Robert Louis Stevenson nunca pensó al escribir La isla del tesoro que este término sería utilizado para definir a los paraísos fiscales. Si no, quizá el joven Jim Hawkins hubiera dejado el tesoro de John Long Silver en aquella pequeña isla del caribe británico y se hubiera ahorrado un buen botín de impuestos.